土地に対する固定資産税・都市計画税の課税方法

登録日:2025年8月20日

固定資産税は、今年度の課税標準額に税率1.4%を乗じて算出します。

同様に、都市計画税も今年度の課税標準額に税率0.3%を乗じて算出します。

このページの説明は、毎年4月1日に通知される固定資産税・都市計画税に適用されます。

課税標準額の算出方法

課税標準額は税額計算の基礎となる金額のことで、課税地目によって課税標準額の算出方法が異なります。

宅地

商業地等の宅地(住宅用地以外の宅地)

- 今年度の課税標準額は、今年度の評価額を100%とした時の前年度の課税標準額の割合により異なります。

1.前年度の課税標準額が、今年度の評価額の60%以上70%以下の場合:

前年度の課税標準額と同額に据え置く。

2.前年度の課税標準額が、今年度の評価額の60%未満の場合:

前年度の課税標準額+今年度の評価額×5%(以下、「A」という) ※

3.前年度課税標準額が、今年度の評価額の70%を超える場合:同評価額の70%

※ Aが今年度の評価額の60%を上回る場合は同評価額の60%、20%を下回る場合は同評価額の20%が今年度の課税標準額になります。

住宅用地(※住宅用地の特例及び住宅用地の特例率については後述します。)

- 今年度の課税標準額は、1と2のどちらか低い額になります。

1.今年度の評価額×住宅用地の特例率(以下、「B」という)

2.前年度の課税標準額+B×5%(以下、「C」という) ※

※ Cが、Bの20%を下回る場合には、Bの20%が今年度の課税標準額になります。

(1)住宅用地の特例及び住宅用地の特例率

住宅用地は税負担を特に軽減する必要があるため、その面積を以下のように分け、特例措置を適用します。

ア 小規模住宅用地:

200㎡以下(200㎡を超える場合、住宅1戸あたり200㎡まで)の住宅用地は「小規模住宅用地」といい、課税標準額は評価額の6分の1になります。

イ 一般住宅用地:

住宅1戸あたり200㎡を超える部分から家屋の床面積の10倍までの住宅用地は「一般住宅用地」といい、課税標準額は評価額の3分の1になります。

(2)住宅用地の範囲

住宅用地には、専ら人の居住の用に供する家屋の敷地である「専用住宅用地」と、一部を人の居住の用に供する家屋の敷地である「併用住宅用地」があります。

ア 専用住宅用地:家屋の床面積の10倍までの土地の面積を、住宅用地として扱います。

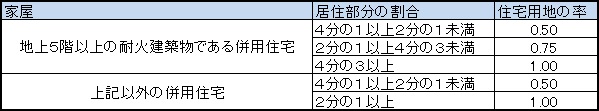

イ 併用住宅用地:その土地の面積に、次表の「住宅用地の率」を乗じた部分を住宅用地として扱います。

農地

- 今年度の課税標準額は、1と2のどちらか低い額になります。

一般農地(都市計画区域外、調整区域、未線引き区域に所在する農地)

1.今年度の評価額

2.前年度課税標準額×負担水準に応じた負担調整率

市街化区域農地(市街化区域に所在する農地)

1.今年度の評価額の3分の1

2.前年度課税標準額×負担水準に応じた負担調整率

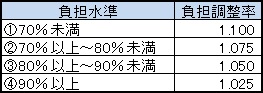

〇負担水準及び負担調整率

「負担水準」とは 個々の農地の課税標準額が評価額に対してどの程度まで達しているかを示すものです。

一般農地の場合は「前年度の課税標準額÷今年度の評価額」、市街化区域農地の場合は「前年度の課税標準額÷今年度の評価額×1/3」によって算出します。

「負担調整率」は、負担水準によって次表のとおり算出します。

宅地、農地以外

- 山林・その他の地目の原則的な今年度の課税標準額は、1と2のどちらか低い額になります。

1.今年度の評価額

2.前年度の課税標準額+今年度の評価額×5%(以下、「D」という) ※

※ Dが今年度の評価額の20%を下回る場合は、同評価額の20%が今年度の課税標準額になります。

このページに関するお問い合わせ先

財政部 資産税課土地係

電話番号: 0246-22-7430 ファクス: 0246-22-7586